开业一年11家银行理财子公司都赚钱了, 招银理财15亿处于领先地位

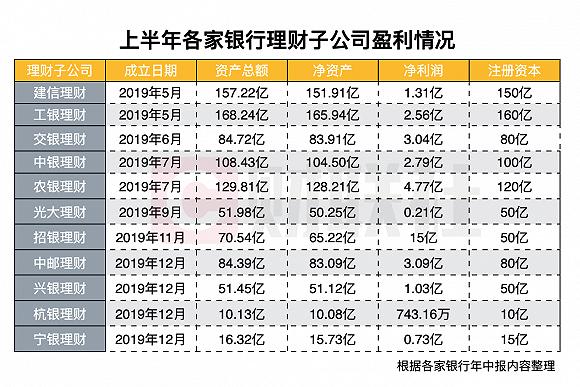

随着银行业绩的披露,银行金融子公司的总体情况已经浮出水面。金融通讯社记者不完全统计,去年开设了 11 家银行财务管理子公司实现盈利,这 11 家财务管理子公司今年上半年实现利润总计 34.6 亿元,其中只有招商银行(37.58%-0.29%,顾问股)一净利润 15 亿元,领导银行财务管理子公司。

目前,新的资本管理规则正在重构银行的财务管理体制,银行财务管理子公司满足资本管理新规则要求的产品规模普遍上升,保本产品逐渐退出市场,面向资本市场的产品也日益增多。

它已经盈利半年了。招商银行已经盈利 15 亿美元。

银行财富管理子公司赚了多少钱?据金融协会记者不完全统计,在目前公布的银行半年度报告中,去年设立的银行财富管理子公司实现了盈利,其中招商银行金融子公司的盈利能力排名第一,净利 15 亿元。

根据招商银行半年一次的报告,招商银行财务管理的战略是 "以固定收益投资为重点,以股权和另类资产投资为辅助",致力于逐步建立综合性资本管理业务模式,截至 6 月底,招商银行金融资产总额为 70.54 亿元,净资产为 65.22 亿元。

值得注意的是,一些银行在去年年底才正式开业,这意味着这些银行财富管理子公司自成立以来仅半年就盈利了。其中,中国银行金融管理公司(Bank OF China Financial Management) 于去年 11 月开业,而中国邮政金融管理公司(China Post Financial Management)、兴银金融管理公司(Xing 阴 Financial Management)、杭州银行金融管理公司(杭州银行 Financial Management)、宁银行金融管理有限公司去年 12 月才开业。

据兴业银行半年报告(16.49≤2.04%,咨询股),截至报告期末,兴阴金融资产总额为 51.45 亿元,所有者权益 51.12 亿元,上半年累计营业收入 1.44 亿元,净利润 1.03 亿元。截至 2019 年年底,仅开业一个月的兴阴财务管理公司在报告期内实现营业收入 390 万元,净利润 81.914 万元。

此外,五大银行的第一批金融子公司也保持盈利。据金融协会统计,今年上半年,五大银行的金融子公司实现利润 14.47 亿元,其中中国农业银行(3.21≤,咨询股)财富管理子公司利润 4.77 亿元,利润位居第二。

打破新的僵化支付管理规则和新的资本管理规则下的财务管理新问题

在资本管理新规则下,银行财务管理也在经历着前所未有的变化:银行资本保险财富管理产品正在逐渐减少,其中法国兴业银行(Societe Generale) 表示,其资本保险财富管理产品全部被撤回。与此同时,符合新规定的净资产管理产品的数量和规模也在逐渐增加。

中国建设银行(6.19-0.16%,咨询股)说,今年上半年,中国建设银行发行了 26 种净资产产品,截至 6 月底,余额为 3885.11 亿元。交通银行(4.74≤0.21%,咨询股)表示,在报告所述期间,财富管理产品的平均余额为 1.005001 万亿元,比去年同期增长 12.18%,其中净值产品的平均余额为 460.61 亿元,占 45.83%,比去年年底增长了 15.19 个百分点。

不仅如此,招商银行还表示,随着金融子公司业务发展模式的更加清晰,招商金融管理公司将继续坚定地推进业务转型的发展,提高新产品的比重,适当缩小旧产品的规模,稳步建立全方位的资本管理公司。

然而,在大力推广净值理财产品的过程中,银行业遇到了新的问题:从今年 5 月至 6 月,国内债券市场经历了更为剧烈的调整,主要投资于债券理财产品和公共债券基金,出现了不同程度的净退出。中国银行金融管理公司(Bank OF China Financial Management) 等多家银行金融子公司也受到了影响。

这是新的资产管理规定公布后,净值理财产品的新情况。" 招商银行表示,招商银行也已采取措施处理这一问题,不仅是为了缩短相关产品的期限和杠杆,还在于利用债券期货等持续释放的市场波动工具来对冲风险。对于刚刚建立或即将发布的产品,延长头寸周期,优先补充其他资产,等待债券市场的情绪稳定和回调机会。

业内一些人认为,银行财富管理子公司实际面临的新问题不限于此。

一位银行分析师表示,在现阶段,银行金融子公司还应解决许多问题,如如何打破僵化的支付方向,向资本管理方向转变,建立自己的核心竞争力;如何在制度机制上与市场接轨;如何将银行自身出口的文化氛围与投资文化相结合,以及如何创建自己的可持续投资能力圈等。

针对资本市场的权益,财务管理应运而生。

从目前的情况来看,银行理财子公司的战略仍然主要是 "固定 +" 产品,但从银行年报来看,银行实际上已经开始瞄准资本市场,许多银行的股权财务管理已经开始萌芽。

光大证券首席银行业分析师王一峰(21.92≤0.00%) 表示,从财富管理子公司运营一年来,财富管理子公司的产品与母公司资本管理部门的产品有相似之处。从产品类型上看,它们主要是固定收益类,但理财子公司权益产品所占比例相对较高;从产品风险水平看,财富管理子公司产品总体风险水平明显较高,第二季度产品风险等级为边际上升;从投资资产类型来看,金融子公司投资债券所占比例第一,衍生金融工具比重较高。

事实上,股票理财产品正逐渐成为银行未来的主要发展方向,并以资本市场为目标。一些银行金融子公司向外界表示,未来将进一步加强股权理财产品的布局。

工行副总裁廖林(4.96%,咨询)在今天的业绩会议上表示,在股权产品配置计划方面,工行财务管理将坚持长期投资和价值投资的理念,紧密围绕资本市场、产业政策导向和客户需求,积极探索各种专题股权产品的引进,为客户提供稳定和良好的投资回报,为实体经济提供多元化的金融支持。

廖林表示,工银理财第一条就是大力支持多层次资本市场建设,工银理财构建了包括主板,科创板,创业板,新三板在内的多层次资本市场投资能力,为资本市场引入长期和增量资金。抓住上证指数重构,创业板注册制,科创板 IPO,新三板精选,再融资政策调整等市场机遇,推出科创优选,定增优选等不同系列股权投资策略产品,帮助投资者分享资本市场改革红利。二是主动适应资本市场改革新要求。三是满足不同客户的多元化投资需求。不断丰富混合类和权益类产品线,逐步形成全覆盖的权益类产品体系,为不同类型,不同层次的客户参与权益市场投资提供完整的 "工具箱"。

然而,以资本市场为目标的资金策划者能否成为未来股市中最强大的力量?许多业内人士认为,新金融法规中的金融管理子公司已经可以绕过股市,但这还需要一个漫长的过程,这不仅让投资者承担更大的风险,还需要银行建立一支强大的投资和研究团队,这不是一夜之间的事情。

此外,王义峰认为,金融子公司的战略发展机遇主要体现在丰富金融产品供应、参与直接金融体系建设、帮助居民理财、建设养老第三支柱、实行金融开放、利用自身优势做大做强等方面。在监管指导方面,银监会将严格审慎监督,制定配套政策,不设模糊地带;协调有关部门,消除制度萧条,保持公平竞争;支持新生不守既定规则,促进持续健康发展。